Voor gerichte vrijstellingen en intermediaire kosten mag u een vaste, onbelaste kostenvergoeding geven, die niet ten koste gaat van de vrije ruimte. U moet dan wel vooraf onderzoek doen naar de kosten die werknemers werkelijk maken. In deze handreiking leest u hierover meer en vindt u een voorbeeld.

Als u geen kostenonderzoek doet, dan is de vaste kostenvergoeding loon van de werknemer. Als u de vaste kostenvergoeding aanwijst als eindheffingsloon, gaat dat ten laste van de vrije ruimte.

Geen kostenonderzoek

Kosten die niet gericht zijn vrijgesteld en die geen intermediaire kosten zijn, gaan altijd ten laste van de vrije ruimte als u deze aanwijst als eindheffingsloon. Voor deze kosten hoeft u dus geen kostenonderzoek te doen. Wijst u de vergoeding niet aan als eindheffingsloon, dan hoort deze tot het loon van de werknemer.

Voorbeeld

Een verkooporganisatie heeft buitendienstmedewerkers in dienst. Zij zorgen voor de verkoop en zijn veel onderweg. De werkgever geeft een vaste kostenvergoeding van € 90 per maand voor de kosten die zij maken onderweg.

Geen kostenonderzoek

De werkgever heeft geen kostenonderzoek gedaan. Wel heeft hij de vaste kostenvergoeding aangewezen als eindheffingsloon. De vaste kostenvergoeding van € 90 komt ten laste van de vrije ruimte. Als de werkgever de vrije ruimte overschrijdt, is hij 80% eindheffing verschuldigd.

Wel kostenonderzoek

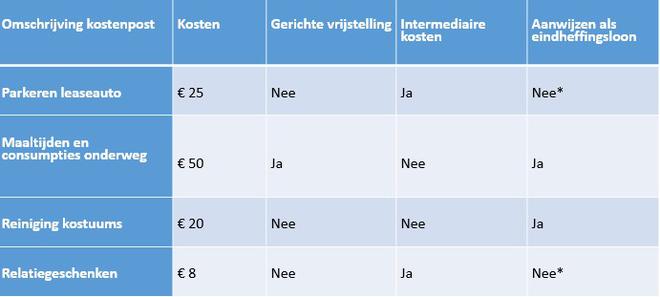

U adviseert de werkgever wel kostenonderzoek te doen, omdat de buitendienstmedewerkers kosten maken voor zaken die gericht vrijgesteld zijn, of onder de intermediaire kosten vallen. Uit het kostenonderzoek blijkt dat zij gemiddeld de volgende kosten maken per maand:

* De werkgever hoeft de vaste kostenvergoeding voor parkeren leaseauto en relatiegeschenken niet aan te wijzen als eindheffingsloon, omdat dit intermediaire kosten zijn. Omdat de werkgever een kostenonderzoek heeft gedaan, is dit geen loon voor de werknemer.

De werkgever besluit op basis van het kostenonderzoek een vaste kostenvergoeding te geven voor bovenstaande bedragen. In totaal ontvangen de werknemers nu een vaste kostenvergoeding van € 103.

In de tabel ziet u welke kosten onder een gerichte vrijstelling vallen en welke kosten intermediaire kosten zijn. Ook ziet u welke kosten de werkgever voor de werkkostenregeling moet aanwijzen als eindheffingsloon.

Omdat de werkgever een kostenonderzoek heeft gedaan, komen de volgende kosten niet ten laste van de vrije ruimte:

- parkeren leaseauto

- maaltijden en consumpties onderweg

- relatiegeschenken

Alleen de vergoeding voor reiniging van de kostuums van € 20 komt ten laste van de vrije ruimte. Hierop is namelijk geen gerichte vrijstelling van toepassing en dit zijn geen intermediaire kosten.

CAO Rijk

In de CAO Rijk vindt u de vergoedingsbedragen voor verblijfskosten die gelden voor ambtenaren op dienstreis. Maar u kunt deze ook toepassen voor andere werknemers, als zij vanuit kostenoogpunt in gelijke omstandigheden verkeren als ambtenaren op dienstreis. U moet dit aannemelijk kunnen maken met een voorafgaand onderzoek.

Met het onderzoek toont u aan dat de werknemer kosten maakt onder de omstandigheden en voorwaarden, zoals per kostensoort beschreven in CAO Rijk. U mag dan de bedragen per kostensoort vergoeden. U hoeft met het onderzoek niet de hoogte van de werkelijke kosten aan te tonen.

Bedragen

Wat de bedragen per kostensoort zijn, leest u in paragraaf 22.1.1 Handboek Loonheffingen. Vergoedt u meer, dan rekent u het bovenmatige deel van de vergoeding tot het loon van de werknemer of u wijst het aan als eindheffingsloon.

Meer informatie

paragraaf 4.6.1 Handboek Loonheffingen

caorijk.nl

Wetsartikel

Gerelateerde handreikingen

- Gerichte vrijstelling thuiswerkkosten 2022

- Wanneer kiezen tussen werknemersloon en eindheffingsloon werkkostenregeling?