De Wovon (Wet overgang van onderneming) valt onder het arbeidsrecht, maar heeft ook gevolgen voor de loonheffingen.

De handreiking is opgeknipt in 4 delen:

- In deel 1 leest u wat de Wovon is en wanneer de wet wel en niet van toepassing is.

- Deel 2 wat u moet doe?

- Deel 3 gaat over de gevolgen voor het eigenrisicodragen WGA en ZW.

- Deel 4 en laatste deel over de gevolgen voor lopende ziekmeldingen en WAZO-aanvragen.

Deel 1 Wat is de Wovon en wanneer is deze van toepassing?

Als een werkgever een onderneming of een gedeelte van een onderneming overneemt, krijgt hij te maken met de Wovon (Wet overgang van onderneming). In deel 1 leest u wat deze wet inhoudt en wanneer deze van toepassing is.

Wat is de Wovon?

De Wovon is arbeidsrecht (Boek 7.10, afdeling 8 van het Burgerlijk Wetboek). De Wovon houdt in dat als een werkgever een onderneming overneemt, hij ook het personeel moet overnemen. Het uitgangspunt hierbij is dat voor het personeel niets verandert. De nieuwe werkgever mag de arbeidsovereenkomsten niet wijzigen en geen mensen ontslaan. Het personeel mag alleen ontslagen worden op grond van aantoonbare economische, technische of organisatorische redenen.

Wanneer is de Wovon van toepassing?

De Wovon is van toepassing als een onderneming of een deel daarvan overgaat. Hierbij moet de identiteit van (het gedeelte van) de onderneming die overgaat behouden blijven.

Voorbeelden:

- Overname door overdracht van activa en eventueel passiva.

- Rechtsvormwijziging Bijvoorbeeld de omzetting van een eenmanszaak in een BV.

- Splitsing of fusie Bij een splitsing wordt een onderneming gesplitst en verdeeld over 1 of meer nieuwe of bestaande rechtspersonen. Bij een fusie worden 2 of meer rechtspersonen samengebracht in 1 rechtspersoon.

- Insourcing of outsourcing Bij insourcing gaat een onderneming een activiteit zelf uitvoeren. Bij outsourcing besteedt een onderneming een activiteit uit.

Wanneer is de Wovon niet van toepassing?

Voorbeelden:

- Bij een aandelenoverdracht. Er worden dan geen activiteiten overgedragen en de werknemers blijven in dienst bij de rechtspersoon.

- Bij een overdracht van alleen personeel. Er worden dan geen activiteiten overgedragen.

Faillissement

Bij een faillissement geldt de Wovon meestal ook niet. Een uitzondering hierop is als de doorstart vóór faillissement al volledig is geregeld (de zogenoemde prepack). In dat geval geldt de Wovon wel.

Let op

Als bij een faillissement een (gedeelte van een) onderneming overgaat, heeft dit altijd gevolgen voor de vaststelling van de gedifferentieerde premie Werkhervattingskas (Whk) van de overnemer. Dus ook als de Wovon niet geldt. Ook voor het eigenrisicodragerschap WGA of ZW kan dit gevolgen hebben. In deel 2 en 3 leest u hierover meer.

Deel 2 Wat moet u doen?

In dit deel leest u wat u moet doen als een (gedeelte) van een onderneming overgaat.

Wat moet u altijd doen?

- Formulier ‘Melding loonheffingen overdracht van activiteiten’ opsturen. Dit formulier moeten de overdrager en de overnemer samen invullen en ondertekenen.

- Formulier ‘Melding loonheffingen aanmelding werkgever’ opsturen als de overnemer een nieuwe werkgever is.

- Nieuwe inkomstenverhouding gebruiken voor de werknemers die overgaan naar de overnemer.

- Bij een overgang vóór 1 januari 2018: Nagaan of werknemers overgaan naar de overnemer voor wie de overdrager premiekorting toepaste.

Waar kunt u voor kiezen?

De overnemer kan eigenrisicodrager zijn of worden voor de WGA en/of ZW.

Ad 1: Melding overdracht van activiteiten

Als een (gedeelte) van een onderneming overgaat, moet u het formulier ‘Melding loonheffingen overdracht van activiteiten’ opsturen. Dit formulier moeten de overdrager en de overnemer ondertekenen. Aan de hand van dit formulier stelt de Belastingdienst de gedifferentieerde premie Werkhervattingskas (Whk) opnieuw vast.

Hoe werkt het?

Met het formulier bepaalt de werkgever welk gedeelte van de loonsom overgaat van de overdrager op de overnemer. Hierdoor verandert ook de toerekening van eventuele ZW- of WGA-uitkeringslasten. Bij een gedeeltelijke overgang van onderneming ontvangen beide werkgevers een nieuwe beschikking (middelgrote of grote werkgever) of mededeling (kleine werkgever) gedifferentieerde premie Whk. Bij een volledige overname ontvangt alleen de overnemer een nieuwe beschikking of mededeling.

Wanneer het nieuwe premiepercentage geldt, hangt af van de situatie:

- De overgang vindt plaats per 1 januari: Het nieuwe premiepercentage geldt in alle gevallen vanaf 1 januari.

- De overgang vindt plaats in de loop van het kalenderjaar:

- Als de overnemer en overdrager bestaande werkgevers zijn, geldt het nieuwe premiepercentage voor beide werkgevers vanaf 1 januari van het jaar na het jaar van de overgang.

- Als de overnemer een nieuwe werkgever is, geldt zijn nieuwe premiepercentage vanaf de datum van de overgang. Voor de overdrager geldt het nieuwe premiepercentage vanaf 1 januari van het jaar na het jaar van de overgang.

Ad 2: Aanmelden als inhoudingsplichtige

Als de overnemer een nieuwe werkgever is, moet u een loonheffingennummer aanvragen. Hiervoor gebruikt u het formulier ‘Melding loonheffingen aanmelding werkgever’.

Ad 3: Nieuwe inkomstenverhouding

Voor de werknemer heeft de overgang van de onderneming tot gevolg dat zijn arbeidsovereenkomst met de overdrager eindigt en wordt voortgezet door de overnemer. In de aangifte van de overnemer moet u dan een nieuwe inkomstenverhouding gebruiken. De overnemer hoeft niet opnieuw de gegevens voor de loonheffingen te krijgen en de identiteit vast te stellen als hij deze gegevens al van de overdrager heeft gekregen.

Ad 4: Recht op premiekorting overnemen bij een overgang vóór 1 januari 2018

Vond de overgang plaats vóór 1 januari 2018? Dan moet u nagaan of er werknemers zijn voor wie de overdrager premiekorting toepaste. De overnemer kan de premiekorting namelijk voor de resterende periode toepassen. Vanaf 1 januari 2018 wordt dit resterend recht op premiekorting omgezet in een loonkostenvoordeel.

Loonkostenvoordeel

Vindt de overgang plaats na 1 januari 2018? Dan hoeft u niet na te gaan of er werknemers zijn voor wie de overdrager het loonkostenvoordeel toepaste. Het loonkostenvoordeel gaat niet over op de overnemer.

Ook krijgt de overnemer voor de overgenomen werknemers geen nieuw recht op het loonkostenvoordeel. Bij de overname van een onderneming zet de overnemer de dienstbetrekking van de werknemers voort. Er is dus geen sprake van in dienst nemen of herplaatsen van een werknemer, wat wel een voorwaarde is voor de loonkostenvoordelen.

Lage-inkomensvoordeel

Voor het lage-inkomensvoordeel mag u de verloonde uren van de overnemer en de overdrager niet bij elkaar optellen om te beoordelen of aan de eis van 1248 verloonde uren wordt voldaan.

Eigenrisicodragerschap WGA of ZW

Als een overdrager eigenrisicodrager is voor de WGA of ZW gaat dat bij een overgang van een onderneming niet automatisch over op de overnemer. Als een overnemer eigenrisicodrager voor de WGA of ZW wil worden, moet u dat opnieuw aanvragen.

Hiervoor kunt u de volgende formulieren gebruiken:

- Aanvraag of beëindiging eigenrisicodragerschap voor de WGA

- Aanvraag of beëindiging eigenrisicodragerschap voor de ZW

Bij de aanvraag van het eigenrisicodragerschap voor de WGA moet u een garantieverklaring van een erkende bank of verzekeraar meesturen:

Bij de aanvraag van het eigenrisicodragerschap voor de ZW moet u de afspraken meesturen die u hebt gemaakt over de verzuimbegeleiding van de zieke (ex-)werknemers.

Let op!

Als de overdrager eigenrisicodrager is voor de WGA en ZW en er zijn werknemers die een WGA- of ZW-uitkering ontvangen, dan komen deze uitkeringen voor rekening van de overnemer als sprake is van een volledige overgang van onderneming. Meer hierover leest u in deel 3.

Deel 3 Wat zijn de gevolgen voor het eigenrisicodragen WGA en ZW?

In dit deel leest u voor welke werknemers de overnemer en overdrager het risico gaan dragen voor het betalen van een uitkering als sprake is van eigenrisicodragen voor de WGA of ZW.

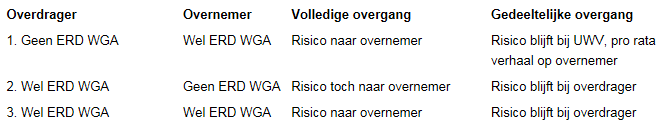

A. De gevolgen voor de WGA

Bij een overgang van onderneming zijn meerdere situaties mogelijk. In de onderstaande tabel ziet u per situatie wat de gevolgen zijn.

Tabel met gevolgen per situatie

Uitleg

Een eigenrisicodrager voor de WGA draagt vanaf de start van de WGA-uitkering maximaal 10 jaar zelf het risico voor gedeeltelijke arbeidsgeschiktheid en tijdelijke volledige arbeidsongeschiktheid van (ex)-werknemers. Daarnaast is hij gedurende deze periode verantwoordelijk voor de re-integratie van deze werknemers.

Hij hoeft de premiecomponent WGA van de gedifferentieerde premie Whk niet te betalen.

Risico

Met de term ‘risico’ in de tabel wordt bedoeld het risico dragen van de betaling van een WGA-uitkering.

Garantstelling

De bank of de verzekeraar die de garantieverklaring heeft afgegeven aan de overdrager, staat ook garant voor de uitkeringen die de overnemer door de overgang van de onderneming gaat betalen.

Let op

Als een overdrager eigenrisicodrager is voor de WGA gaat dat bij een overgang van een onderneming niet automatisch over op de overnemer. Meer over de aanvraag van het eigenrisicodragerschap leest u in deel 2.

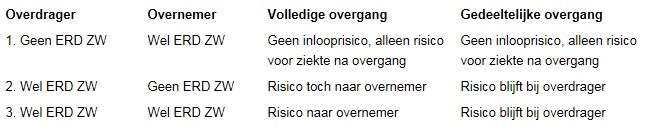

B. De gevolgen voor de ZWBij de ZW zijn dezelfde situaties mogelijk als bij de WGA.

In onderstaande tabel ziet u per situatie wat de gevolgen zijn.

Uitleg

Een eigenrisicodrager voor de ZW draagt het risico van de betaling van een ZW-uitkering aan zijn (ex)-werknemers als zij daar recht op hebben. Ook regelt hij zelf het preventie- en verzuimbeleid en de re-integratie van zieke werknemers. Hij hoeft de premiecomponent ZW van de gedifferentieerde premie Whk niet te betalen.

Risico

Met de term ‘risico’ in de tabel wordt bedoeld het risico dragen van de betaling van een ZW-uitkering.

Geen inlooprisico

Is de overdrager geen eigenrisicodrager voor de ZW en de overnemer wel? En zijn er bij de overdrager werknemers in dienst (geweest) die een ZW-uitkering ontvangen? Dan gaat de overnemer voor deze uitkeringen niet het risico dragen. Dit komt doordat er bij het eigenrisicodragen ZW geen inlooprisico geldt.

Garantstelling

De bank of de verzekeraar die de garantieverklaring heeft afgegeven aan de overdrager, staat ook garant voor de uitkeringen die de overnemer door de overgang van de onderneming gaat betalen.

Let op

Als een overdrager eigenrisicodrager is voor de ZW gaat dat bij een overgang van een onderneming niet automatisch over op de overnemer. Meer over de aanvraag van het eigenrisicodragerschap leest u in deel 3

Deel 4 Wat zijn de gevolgen voor lopende ziekmeldingen en WAZO-aanvragen?

Een werkgever die onder de Wovon valt, kan een nieuw loonheffingennummer krijgen. Dit kan gevolgen hebben voor de behandeling van lopende ziekmeldingen en Wet Arbeid en Zorg (WAZO)-aanvragen. Wat u moet doen, hangt af van de situatie:

- Bedrijfsovername

- Rechtsvormwijziging

1. Bedrijfsovername

Bij een bedrijfsovername komen de lopende ziekmeldingen en WAZO-aanvragen onder het loonheffingennummer van de overnemer. De ingangsdatum waarop de lopende meldingen overgaan op het nieuwe nummer, is de datum van de overname.

Wat moet u doen?

Stuur een brief naar UWV met een lijst van de ziekmeldingen en WAZO-aanvragen die onder het nieuwe loonheffingennummer vallen. In deze brief vermeldt u:

- Alle burgerservicenummers van de werknemers voor wie de voormalige werkgever de betalingen ontvangt.

- Het nieuwe loonheffingennummer.

- De datum waarop deze burgerservicenummers omgezet moeten worden naar het loonheffingennummer van de nieuwe werkgever.

- Het bankrekeningnummer van de nieuwe werkgever.

Stuur de brief naar:

UWV

Afdeling Ziektewet

Postbus 57015

1040 CT Amsterdam

2. Rechtsvormwijziging

Als de rechtsvorm van de onderneming verandert en de onderneming heeft werknemers in dienst, dan moet u een nieuw loonheffingennummer aanvragen bij de Belastingdienst. Hoe u dat doet, leest u in deel 2 onderdeel 2.

In dat geval blijven de lopende ziekmeldingen en WAZO-aanvragen bij UWV onder het oude nummer staan. Nieuwe aanvragen vallen onder het nieuwe nummer.

Als u in de Verzuimmelder of via Digipoort gegevens wilt opvragen, een ziek- of betermelding wilt doen, gegevens van een WAZO-aanvraag wilt bekijken, of WAZO-uitkering wilt aanvragen, dan bekijkt u per melding of aanvraag onder welk loonheffingennummer het valt. Daarvoor vergelijkt u de eerste ziektedag of de datum van aanvraag met de datum waarop het loonheffingennummer is veranderd. U kunt in dit geval dus tijdelijk te maken hebben met 2 loonheffingennummers.

Bron: uwv.nl/werkgevers